作者丨张礼卿 蔡思颖

作者张礼卿系中央财经大学金融学院教授、国际金融研究中心主任

作者蔡思颖系中央财经大学金融学院博士生

来源丨《中国外汇》2019年第11期

近年来,作为金融开放的重要组成部分,我国资本市场开放的步伐明显加快。一方面,伴随着市场准入限制的放宽,境外证券服务机构正越来越多地通过合资等方式进入中国资本市场;另一方面,双向跨境资本流动也在不断增加,规模逐渐扩大。总体看,资本市场的开放,有助于提升我国金融市场的资源配置效率,但同时也可能显著扩大市场的波动性。如何趋利避害,在稳步开放的同时有效防范跨境资本流动风险,已成为当前决策部门面临的重要课题。

中国资本市场的开放进程始于本世纪初。2002年和2006年,国家外汇管理部门先后启动QFII和QDII制度,即允许合格的境内外机构投资者在一定限额内从事跨境证券投资。由于全球金融危机等原因,在其后的几年内,资本市场的开放进程相对缓慢。不过,自2011年起,受人民币国际化和“倒逼改革”等因素的驱动,开放进程逐渐加快。主要体现在以下三个层面。

第一,放松对跨境资本流动的限制。近年来,QFII和RQFII的投资额度和获批机构数量不断上升。2019年1月,有关部门宣布,将QFII总额度从1500亿美元翻倍增至3000亿美元。另外,对QFII的交易限制也逐步放宽:2018年6月,取消了每月汇出金额限制以及本金锁定期的要求,并允许QFII以及RQFII对境内投资进行套期保值操作。据国家外汇管理局的数据,截至今年4月底,获批QFII的机构达到290家,投资额度合计为1057.96亿美元;获批RQFII的机构达到214家,投资额度合计为6706.72亿元人民币。

为了加强内地和香港股票市场的联系,“沪港通”和“深港通”分别于2014年、2016年启动。2018年5月,当“沪港通”和“深港通”的日额度扩大了4倍,进一步放宽了两地资本市场的资金流动限制。截至2019年4月底,北向“沪股通”“深股通”累计金融合计7633.84亿元,沪深两市南向“港股通”累计金额合计7453.42亿元。另外,连接上海和伦敦两地股票市场的“沪伦通”也在筹划之中,有望近期落地。

银行间债券市场的对外开放也呈快速发展态势。据中国外汇交易中心的统计,截至2019年3月末,通过结算代理行模式和“债券通”途径参与境内银行间债券市场的境外投资者,分别达到840家和711家(两种统计有交叉),持有境内银行间债券市场余额近1.8万亿元人民币。其中,“债券通”的发展尤为引人注目:日均交易额从推出当年(2017年)10亿—20亿元,飙升至2019年5月中旬的80亿元;境外投资者数量则从两年前的不足200家升至目前的900家,参与投资的境外机构来自德国、日本、韩国、中国香港和中国澳门等27个国家(地区)。

2018年3月,伴随着中国原油期货在上海期货交易所顺利挂牌交易,中国的期货市场也开始引入外国投资者。同年,大连商品交易所的铁矿石期货和郑州商品交易所的PTA期货宣布引入境外交易者。这些进展,标志着我国期货市场的对外开放也已经进入试水阶段,具有重要意义。

第二,放松证券服务机构的市场准入。2017年年底,中国证监会宣布,将大幅放宽外资入股证券、基金等行业的限制,允许外资持股比例达到51%,并在三年之后彻底取消限制。与此同时,有关部门还将放宽针对外资机构经营范围、设立形式和牌照数量等方面的限制。这意味着外资有望对合资证券、基金等证券服务机构实现控股,并充分取得国民待遇。2019年4月,根据这一新规,摩根大通证券(中国)有限公司、野村东方国际证券有限公司的设立申请,获得证监会的核准。

第三,与全球知名的股票和债券指数公司开展合作。2017年6月,全球第一大指数公司MSCI同意将A股纳入MSCI 新兴市场指数,并于2018年6月生效;2018年9月,富时罗素指数公司宣布将A股纳入其全球股票系列指数;同年12月,标普-道琼斯指数公司也宣布,部分A股将被纳入其全球基准指数(“新兴市场”部分),并于2019年9月前生效。2019年3月,MSCI又宣布将指数中A股市场的纳入因子由5%分三步扩大至20%,以便进一步加大A股在全球指数中的影响力。2019年4月,彭博公司宣布,将部分中国国债和政策性银行债券纳入其彭博巴克莱全球综合指数。与国际知名指数公司的这些合作,为中国资本市场深度融入国际证券市场以及实现全面持久的开放,创造了条件。

中国资本市场的扩大开放,对于跨境资本流动将会产生直接的影响。其中既存在机遇,又面临挑战。

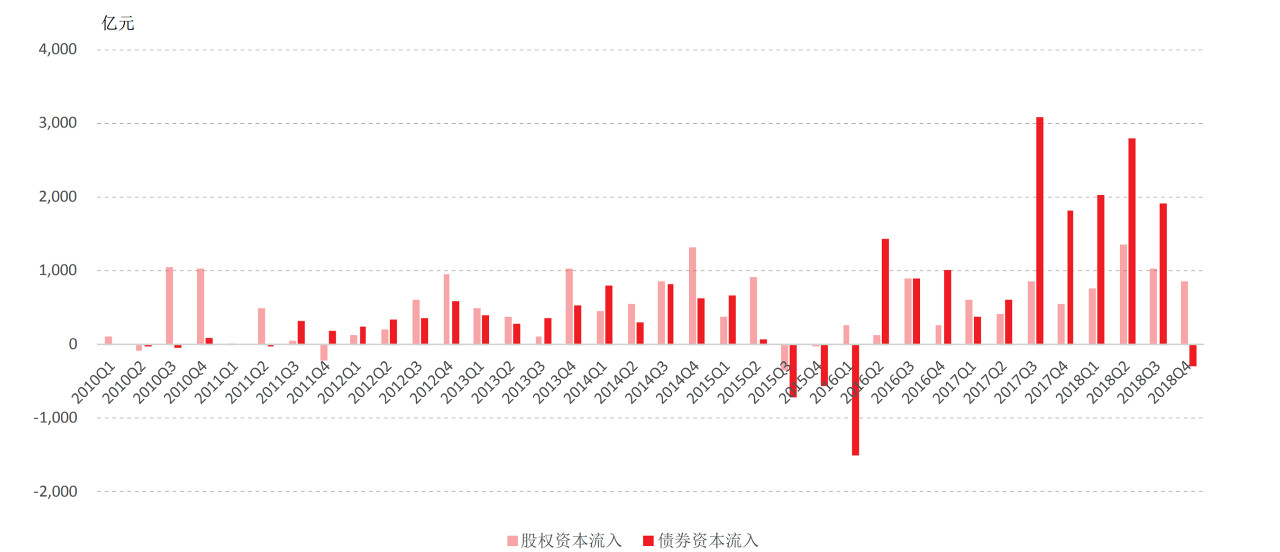

第一,开放有可能导致更大规模的外国证券资本流入。数据显示,受RQFII、“沪港通”“深港通”、QDII扩容和“债券通”等措施的推动,过去10年,特别是2016以来,我国从境外流入的证券资本(包括股权和债券)总体呈明显上升趋势(见图1)。根据中国人民银行的数据,截至2019年4月13日,通过“陆股通”流入中国A股市场的资金累计达7715.8亿元人民币。从图1还可以发现,近两三年来,通过银行间债券市场对外开放和“债券通”等方式进入中国市场的外资,已经成为证券资本流入的主体。

图1 中国资本流入情况(2010Q1—2018Q4)

数据来源:国家外汇管理局

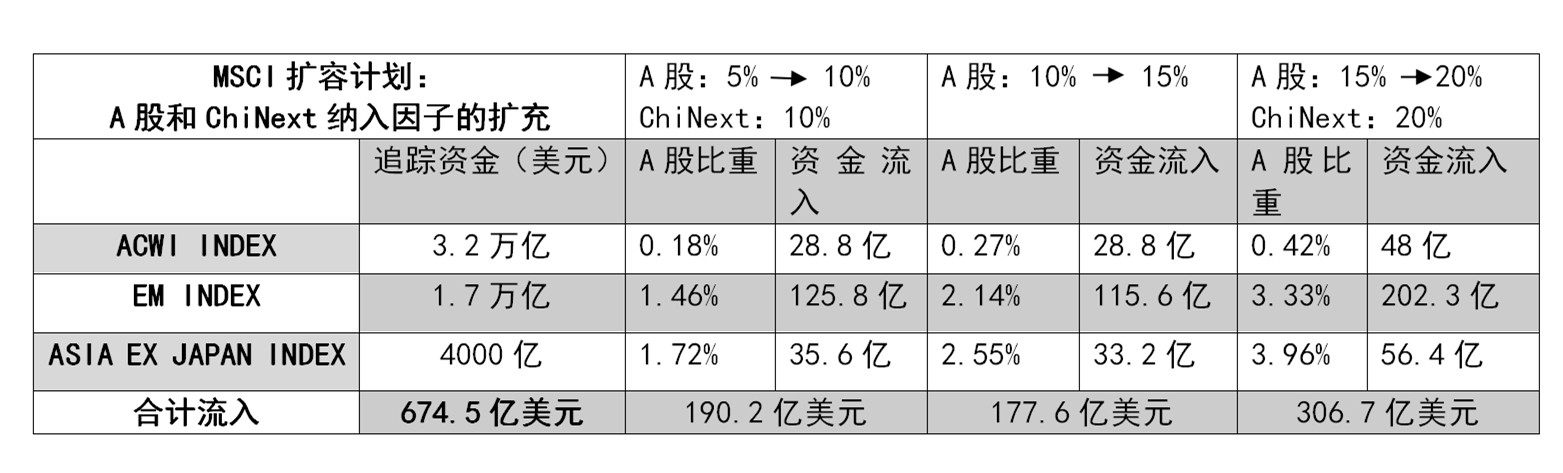

此外,加入MSCI等全球指数后,A股有望迎来更多的增量资金。经初步测算,MSCI扩容计划全部实现之后,A股市场有望获得674.5亿美元被动型资本注入(见附表)。另据富时罗素测算,到2020年3月,A股纳入因子达到25%的目标完成后,预计会有100亿美元的被动型资本流向A股市场。需要指出的是,A股被纳入MSCI、富时罗素和道琼斯等国际知名指数,本身就意味着国际投资者对中国资本市场及其开放的信心增强,也意味着更多的价值投资者将出现在中国的资本市场。因此,一般认为,除了这些被动型基金外,未来还可能会有更多的主动型基金流入中国。

附表:预计MSCI扩容计划引起的被动性资金流入

资料来源:作者根据有关资料测算

需要注意的是,资本市场扩大开放的各项措施,主要是为境外资本流入提供政策和制度环境,至于未来资金流入是否能达到预期的规模,特别是大量主动型国际配置资金是否会跟进流入,则取决于中国经济增长和金融稳定的前景,以及整体投资环境是否能够对国际投资者产生足够的吸引力。

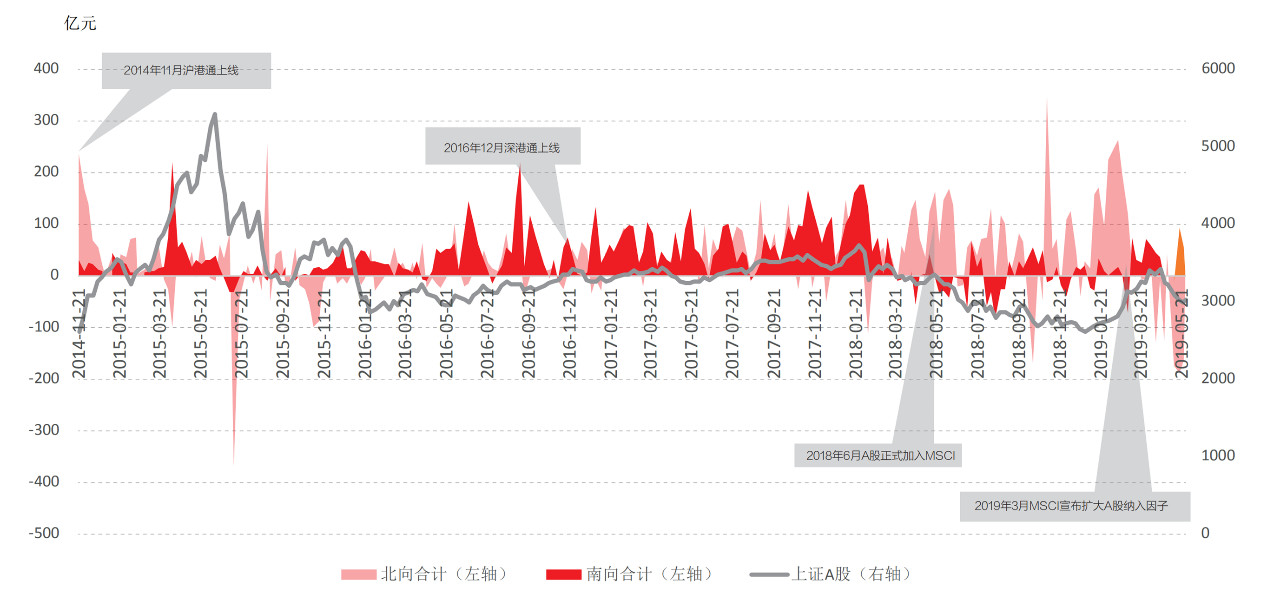

第二,资本市场的扩大开放,将会增大跨境资本流动的波动性。如前所述,自沪深港通启动以来,从香港流入A股市场的资金有显著增加。但笔者也注意到,这一开放安排也为境内外资金短时间内撤出A股市场提供了便利。从图2提供的数据不难看出,通过“陆股通”北向的资金,在2015年7月初、2018年10月以及2019年4月至5月等时段,均发生了集体大量撤出A股市场的行为,而且经常是在短时间内大进大出,波动剧烈。

图2 沪深港通成交净买入(按交易方向)

数据来源:Wind数据库

当然,从近期看,因各种开放措施所引起的跨境资本流动规模还十分有限。相对于两市60万亿元左右的市值,由QFII、RQFII、沪深港通和债券通引起的跨境资本流动,还不足以直接引起市场的剧烈动荡。不过,随着资本账户可兑换程度的不断提升,资本市场开放的进一步扩大,跨境资本流动势必会成为引起A股市场波动的最重要因素之一。

值得一提的是,当中国资本市场深度融入全球资本市场的时候,其资本流向和市场的稳定性将明显受到全球金融周期的影响。在以美元为中心的国际货币体系发生实质性改变之前,美联储货币政策的任何变化,都会迅速传导至A股市场,并成为A股市场跨境资本流入或流出的重要因素之一。

第一,在坚持稳健开放战略的同时,加快资本市场本身的改革和制度建设。作为资本账户的一项重要内容,资本市场渐进式开放的成功几率,远远超过激进式开放。20年前,亚洲金融危机发生的一个重要原因,就是部分国家在短时间内过于草率地实现了资本市场的全面开放。相对而言,我国资本市场的开放显得比较稳健,从2002年推出QFII制度起,在操作层面基本上遵循了“先小规模试点、后逐步扩容或推广”的策略。这是一条成功经验,应该继续坚持。即使在受到某些外部压力的时候,也不应轻易放弃。目前,当务之急应该是加快资本市场本身的改革和制度建设,包括尽快全面推行注册制,加强对上市公司和证券服务机构的有效监管等。

第二,防止跨境资本的过度流入和流出,避免市场的非理性波动。在资本市场开放的过程中,跨境投资者对内外部经济冲击,往往会做出过度反应,进而引起市场的剧烈波动。典型的情形是,当市场出现某些利好消息时,资本会大量流入,进而引发股价大幅度上升,甚至形成严重的资产泡沫;而当货币当局或其他监管部门开始采取行动抑制泡沫时,这些资本往往会急速撤离,甚至成为泡沫破灭的直接推手。这种被称为“资产泡沫的生成和破灭周期”(boom-bust circle)的现象,在一些资本市场开放的新兴市场经济体频繁出现,并且常常成为触发金融危机的根源。值得指出的是,监管部门对于资本的大规模流入容易乐见其成,但资本的过度流入恰恰是未来资本大规模流出的基础。因此,采取必要的措施(包括财政货币政策、货币升值、审慎监管乃至临时性资本管制等)来防止资本过度流入,是开放过程中确保资本市场稳定的关键。

第三,加强国际经济政策协调。在资本市场开放之后,一国跨境资本的大规模流入和流出,往往不一定是因为国内经济因素所致,而是由国际因素引起(如美联储货币政策的变化,降息或量化宽松)。当这种情况发生时,除了本国采取各种政策措施加以应对外,还需要加强国际政策协调。只有这样,才能取得预期的效果。所以,当我国的资本市场逐渐开放以后,必须要通过G20以及其他政策对话平台,加强与主要经济体之间的政策协调,包括货币政策、汇率政策和监管政策等方面的沟通与合作。