2024年9月20日至22日由中国金融工程学年会和重庆理工大学联合主办、重庆理工大学经济金融学院承办的“第二十三届(2024年)中国金融工程学年会”在重庆丽笙世嘉酒店(重庆市南岸区南滨路22号)举行。年会围绕“金融创新与新质生产力”的主题开展深入交流,来自中国人民大学、北京航空航天大学、南开大学、天津大学、复旦大学、重庆市社会科学联合会、重庆市委金融委员会办公室等百余所高校、研究机构、业界、政府的350余位专家学者参会。我院2021级博士研究生王瑾喆与朱一峰副教授合作的论文《A Comparison of Factor Models in China》经过评审被会议录用,王瑾喆同学受邀在会上进行学术报告。

参会照片

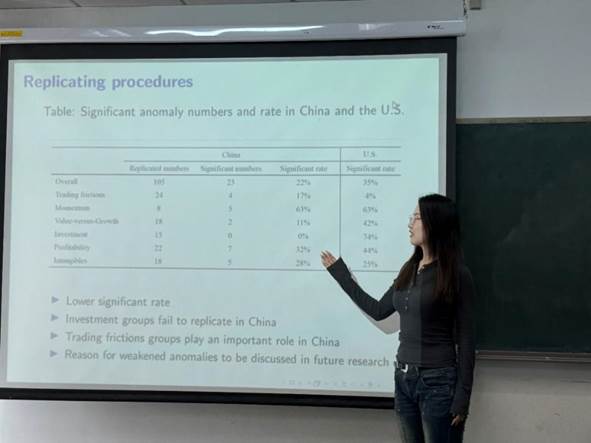

9月21日下午,王瑾喆同学在平行论坛一上进行了论文汇报。在资产定价领域,学者提出了大量股票收益横截面异象,并基于此开发了众多资产定价因子模型。寻找最优资产定价因子模型成为了重要的研究议题:在市场实践中,了解最优模型有助于股票估值、风险管理及基金表现评估;在学术研究中,则需要验证所提出模型的解释能力。然而,采用不同的检验方法、不同的测试资产组合以及面对多重检验问题,往往会导致结果不一致。为了解决这些问题,本文基于多个测试资产组合,通过多种统计指标,比较了2000年至2022年中国A股市场中11种资产定价因子模型的表现。为构建测试资产组合,本文复制了105个异象,并从中选择23个显著的异象作为模型比较的测试资产组合。实证结果表明,在时间序列检验中,Hou等(2019)提出的五因子q模型表现最佳。横截面成对检验和多模型比较检验进一步确认,Hou等(2019)提出的五因子q模型、Fama和French(2018)提出的六因子(FF6)模型以及Kelly等(2019)提出的五因子(IPCA5)模型表现最优。此外,在解释异象的能力方面,五因子q模型的表现依然领先,能够解释最多的异常现象,并在多项统计指标中表现优异。值得注意的是,五因子q模型在不同检验中均展现出稳健的表现。本文在多个维度上扩展了现有研究为中国A股市场上的因子模型比较提供了新的见解。与现有文献不同,本文综合了11种因子模型,包括最新提出的IPCA5模型,并通过多样化的时间序列表现指标及横截面R^2比较测试进行分析。本文的研究为市场从业者和学术研究者更好地理解中国资本市场提供了重要的启示。

分会场报告照片

校内报告照片

本次会议结束后,王瑾喆同学于10月8日在沙河校区3号学院楼218会议室举行了一次学术报告会,向同学们分享了参会论文和参会感悟。交流过程中,同学们针对文章展开热烈讨论,结合自己专业所长提出许多有价值的建议。

此次学术会议交流得到了中央财经大学金融学院研究生学术交流支持计划资助。

撰稿:王瑾喆

初审:赵学辉

终审:魏 旭